Santos y su Ministro de Hacienda; Mauricio Cárdenas, les sacaron billones de pesos a los colombianos con un número récord de reformas basadas en impuestos a la riqueza y a la renta de las personas naturales, para financiar el Acuerdo Paz con las Farc y todo el mundo calló.

La Primera Reforma Tributaria de Santos

Por Sixto Alfredo Pinto.

La primera reforma tributaria que presentó el presidente Santos fue la contemplada en la Ley 1430 de diciembre 29 de 2010.

En esta reforma se definió el bajar gradual del Gravamen a los Movimientos Financieros -GMF- (popularmente conocido como el 4 por mil), empezando en 2014 y eliminándolo definitivamente en 2018, también se estableció la fiscalización de la DIAN al recaudo de Impuesto Valor Agregado (IVA). Lo del 4 x 1000 (un impuesto aplicado desde hace décadas en el país, que inicialmente fue creado por un solo año) sigue vigente y su intención de reducirlo o eliminarlo en la era Santos quedó solo en el papel.

La Segunda Reforma Tributaria de Santos

De igual forma, se puede considerar que la otra ley expedida en el mismo año 2010, la Ley 1429 de 29-12-2010, para formalización de las pequeñas empresas, fue la segunda reforma tributaria de Santos, ya que en sus primeros 15 artículos creó beneficios tributarios importantes en materia del impuesto de renta para las pequeñas empresas y creó nuevos descuentos que se podían restar en el impuesto de renta.

La Tercera Reforma Tributaria de Santos

Podríamos decir que la tercera reforma santista fue la que estuvo contenida en el Decreto-Ley 4825 de diciembre 29 del 2010 (expedido al amparado de la declaratoria del Estado de emergencia por la ola invernal de finales del año 2010). Con dicho decreto-ley se impuso el impuesto al patrimonio en los años 2011 a 2014 para quienes a enero 1 del 2011 tuvieran patrimonios líquidos superiores a $1.000 millones, pero inferiores a $3.000 millones.

La Cuarta Reforma Tributaria de Santos

Luego vendría la que sería la cuarta reforma contenida en la Ley 1607 de 26 diciembre del 2012. Aquí se genera el CREE (Impuesto sobre la Renta para la Equidad) el cual sustituía las contribuciones parafiscales que realizan todas las empresas que contratan trabajadores.

En esta norma se crea el Impuesto Nacional al Consumo, un impuesto indirecto sobre las ventas, que se genera al comprar ciertos bienes o comprarlos en ciertos locales (restaurantes, bares). Se consideran responsables del impuesto al consumo al prestador del servicio de telefonía móvil, al prestador del servicio de expendio de comidas y bebidas preparadas, al importador como usuario final, al vendedor de los bienes sujetos al impuesto al consumo y, en la venta de vehículos usados, al intermediario. Una norma que ataca directamente el bolsillo de los ciudadanos, especialmente la clase media.

La Quinta Reforma Tributaria de Santos

Posteriormente, con la Ley 1694 de diciembre 17 del 2013, llegaría la quinta reforma de Santos, pues allí se dispuso aplazar aún más el desmonte del GMF o 4 x 1000 (ya no empezaría en el 2014 sino en el 2015). Sin embargo, esas buenas intenciones fueron reversadas en la siguiente reforma tributaria.

La Sexta Reforma Tributaria de Santos, para apoyar las Farc

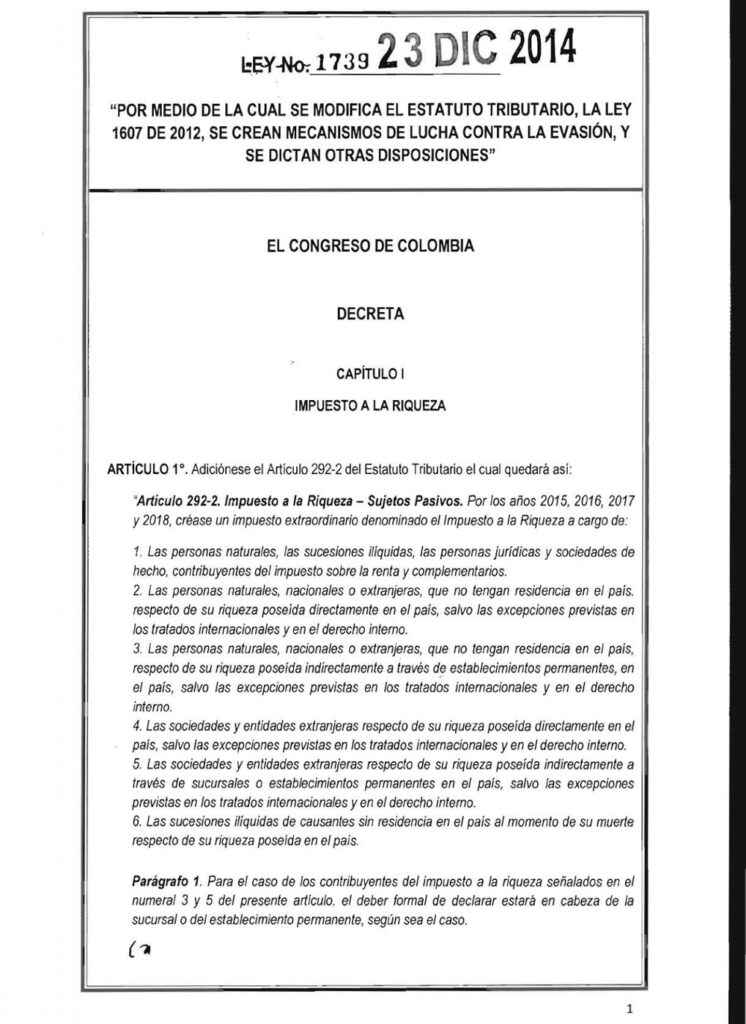

A los pocos días, llegó la que sería la sexta norma sobre asuntos tributarios. Hacemos referencia a la Ley 1739 de 23 Diciembre de 2014. Fue ideada para apoyar la bandera de la administración santista, que era los diálogos de paz con las Fuerzas Armadas Revolucionarias de Colombia (Farc) en La Habana (Cuba), cuyo Acuerdo se firmó en el 2016. Para tal fin se creó el llamado «impuesto a la riqueza», miren:

Para aprobar esta reforma tributaria en el 2014, el Gobierno de la época utilizó un tecnicismo jurídico, que se activa cuando el Ejecutivo presenta un presupuesto que implica un déficit mayor al estipulado por la regla fiscal para el año correspondiente. Argumentando que el presupuesto nacional estaba desfinanciado en este caso por las inversiones necesarias para consolidar el proceso de paz que se adelantaba con las Farc -que siguieron delinquiendo y ahora llevan el nombre de «Disidencias» – , el gobierno de Santos aprueba una ley de financiamiento que no es otra cosa que una reforma tributaria exprés: en esta norma (Ley 1739 de 2014). Allí se mantuvo el GMF con la tarifa del 4 x 1000 hasta el 2018 y se pospuso el inicio de su desmonte solo para el 2019; se eliminó el impuesto al patrimonio y se sustituyó por el impuesto a la riqueza, que grava los patrimonios netos superiores a $1000 millones entre 2015 y 2018; y se estableció una sobretasa al CREE de carácter temporal durante el mismo periodo (2015-2018).

¿Quiénes pagan el 4 x 1000?.. Los clientes del sistema financiero se ven obligados a pagar este tributo, que se cobra por las operaciones de débito de los depósitos y las carteras colectivas en el sistema financiero, que se realizan mediante el retiro de efectivo, cheque ordinario y de gerencia, talonario, tarjeta débito, notas débito, traslados y cesión de recursos. Además grava, con la misma tasa, la mayoría de las operaciones de pago a terceros, incluso cuando tengan como origen el desembolso de un crédito a terceros diferentes del titular.

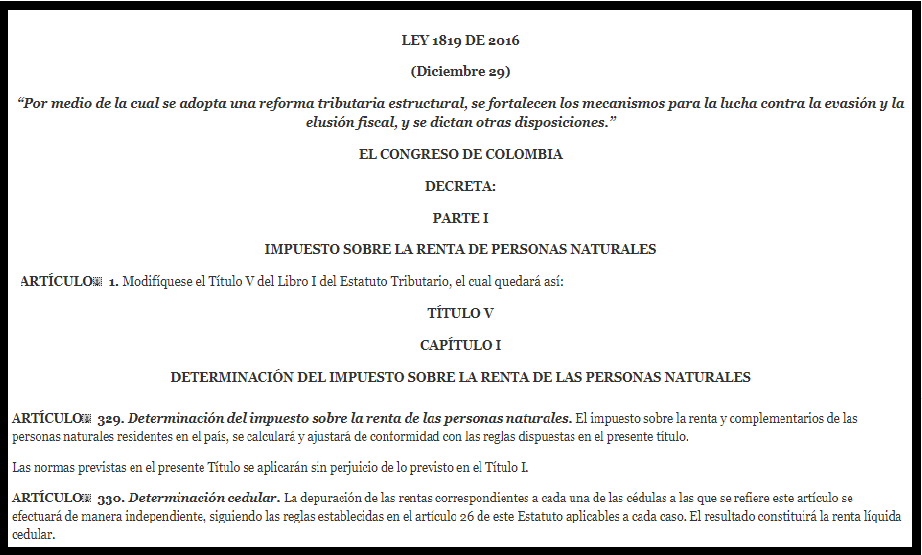

La Séptima Reforma Tributaria de Santos, la más dura: Aumenta IVA al 19% y mantiene 4 por mil

En el 2016 se aprobó la Ley 1819 de 29 diciembre de 2016 (la séptima y última reforma tributaria del gobierno santista), considerada la norma más dura de esa gestión Santos – Cárdenas contra el bolsillo de los ciudadanos más pobres y las clase media trabajadora porque deben pagar impuestos sobre gran parte de las compras de productos para su sustento, por recibir un determinado monto en su sueldo como personas naturales y por los movimientos bancarios o comerciales necesarios en su vida laboral.

En esta reforma se aumentó del 16% al 19% la tarifa general del IVA; se otorgó el carácter permanente al GMF o 4 x 1000; se elimina el CREE y se unifica con el impuesto de renta, o sea, se le cambió de nombre al CREE; se establece un impuesto pequeño y fácilmente eludible sobre los dividendos y se aumenta la tarifa corporativa a 33% con sobretasas temporales para empresas con ingresos anuales de más de 800 millones; se pasa a la declaración de renta para personas naturales por medio de cédulas. Miren:

Además se crea el monotributo para incentivar la formalización a partir de las cotizaciones a seguridad social; se declara exequible nuevamente la contribución nacional por valorización para hacer frente a los desafíos de cofinanciación de las Asociaciones Público Privadas (4G); se crea el impuesto al carbono sobre el uso de combustibles fósiles y se crean nuevos impuestos al consumo (bolsas plásticas, cannabis medicinal).

Siete reformas tributarias de Santos y nadie protestó porque estaban absorbidos por la Paz…

Con información de actualicese.com y ofiscal.org